引用元イデコガイド|老後のためにいまできること、iDeCo|国民年金基金連合会

2017年1月から個人型確定拠出年金にだれでも入れるように!

これから日本は更に少子高齢化が進み、人口も減少します。老後の蓄えをしっかりしていかなければ、公的年金だけでは生活できるか心配です。

今回は、僕がiDeCoをSBI証券で始めた理由についてご紹介します。

また、idecoは税制面でかなりお得なので該当する人は絶対やるべきなのでそのポイントについても紹介したいと思います。

知らずに始めるとトータルで数十万円も損する可能性もあります。

制度のしくみも理解しつつお得な運用先を探すことをおすすめします。

個人型確定拠出年金iDeCo(イデコ)とは?

iDeCoとは、公的年金にプラスして給付を受けられる私的年金の1つです。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための一助となります。

ざっくり言うと現在加入が義務づけられている公的年金とは別に自分で積み立てることで将来受け取る年金額を増やす私的年金のことです。

また、保険会社などが扱う個人年金保険とも種類が違いますのでご注意ください。

詳しいことはこれからがっつり書いていきます。

貯蓄というものが何かを知ろう!

「貯金や保険で積み立てはやってるからこれ以上はいいよ」という方もいると思います。もちろんそれは素晴らしいことです!しかし、iDeCoはそれらとはまた違った魅力があるんです。

そもそも貯蓄とは何か。貯金と貯蓄は違うものなのです。

貯蓄の種類

- 貯金←元金保証だがもっとも利回りが悪い

- 株式投資や投資信託、債券など←NISAや積立NISAを活用しよう

- 土地や不動産などの取得←これからは人口減少するから負動産になる可能性も

- 年金積立など←iDeCoはココ

- 保険など←3種類の保険料控除をフルに使おう

そうです。貯金というのは貯蓄の中のひとつなんです。リスク分散という意味でも貯金だけに偏るのは危険です。

しかも、最近では貯金しても利息がほとんど付きません。数十年貯金するのとうまく資産運用した場合にはかなり差が出る可能性もあります。

とはいえ、僕がおすすめしたいのは、貯金と株式投資、個人年金などに資産を分散することです。偏るとリスクが高まりますので貯金もしつつ他の資産運用にも挑戦することをオススメします。

iDeCo(イデコ)に加入できる人は?

さて、だれでも入れるようになったと言いましたが、これまでと何が違うのか。

実はこれまで入れる人というのは下記のような人たちだけだったんです。

- 第1号被保険者と呼ばれる自営業者など

- 第2号被保険者の中で企業年金がない会社員

それがこの1月からは以下の人たちが加わり、ほぼすべての人が加入できるようになりました。

- 公務員

- 第2号被保険者の中で企業年金がある会社員

- 第3号被保険者と呼ばれる専業主婦など

では、ここからイデコのメリットとデメリットについて解説します。

イデコのメリット

掛金が全額所得控除

これに尽きます。所得控除率100%です!つまり掛けた額に対する所得税は払わなくていい!

掛けた額が全額戻ってくるわけじゃないのでお間違えなく!

所得税が20%、住民税が10%として計算すると

144,000円×(20+10)%=43,200円(年間控除額)

43,200円×20年=864,000円(累計控除額)

[/memo]なんと20年間で86万円もお得!僕はこの浮いたお金で積立NISAをやる予定です。

詳細は、下のシミュレーションでも紹介しますが、手数料等もあるので若干上記金額よりは少なくなります。

運用益が非課税。

イデコは掛金で運用をします。これはまた後で説明しますが、運用すると利益が発生する場合があります。本来ならその利益に20%程の税金が掛かりますがこれも非課税となります。

イデコのデメリット

そんなうまい話ばっかじゃないんじゃないの?って思いますよね。そのとおり。うまい話には当然裏があるんです。一応イデコのデメリットも理解した上で検討しましょう。

途中解約できない。

イデコに入ったら60歳まで解約することはもちろん引き出すことすらできません。いくらお金に困ってもイデコに手をつけることはできません。

ただし、お金がないから一時的に掛金を減らすということが年に一度だけできます。掛金を0にすることもできます。あくまで引き出すことができないのです。

管理手数料が掛かる。

管理手数料は、概ね月に500円程度です。これは後でシミュレーションしますが、先ほどの所得税等の控除額と比べてもわかると思いますが微々たるものではあります。

ですが、20年間毎月払い続けるとバカになりません。

管理会社をどこに選択するかで大きく違ってくるのがこの部分です。

言い換えればこの管理手数料がiDeCoをどこにするかを決める最大のポイントです。

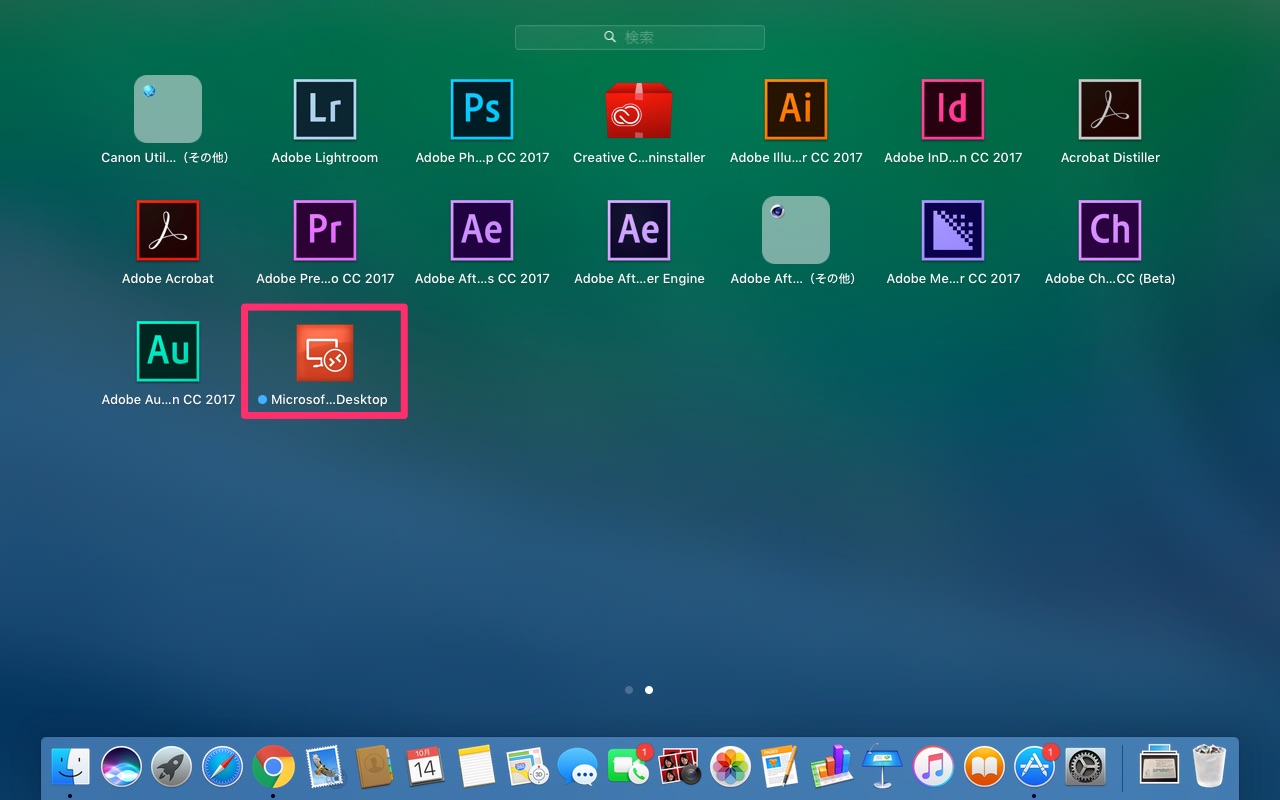

僕がSBI証券にした理由は、なんとこの管理手数料が¥0つまり無料だからです。

銀行などは窓口でも相談に乗ってくれるので多少管理手数料が高くてもその方が良いという方にはおすすめです。年金をもらう頃は、おじいちゃんですしネットよりも窓口の方がわかりやすいですよね。

元本割れリスクがある。

これは運用先の商品を何にするかで変わります。元本確保したい場合は元本確保型商品というものがあります。これは、SBI証券ですと、「スルガ確定拠出年金スーパー定期1年」や「あおぞらDC定期(1年)」といういわゆる定期預金もありますのでご安心ください。

この場合は元本保証されるのはもちろんですが、運用先の金融機関が万が一破綻した場合でも預金保険制度の対象となりますので安全性が高いと言えます。

[alert title=”注意”]ちなみに僕は、idecoを始めてからほとんど手をつけておらず、元本確保型の定期預金にしたままです。SBI証券は、何もしなければ自動的に定期預金になります。ただし、手数料はもちろん引かれますので自分の資産状況を見てみると損益の部分でマイナスが発生しています。[/alert]株や投信をやってみたいと考えていた人は、このイデコで積み立てたお金で運用先を自分で考えてみるのも面白いと思いますよ。

考え方を変えてみれば、投資資金は全額所得税の控除が受けられて尚かつ運用益も非課税なので、現在、積立投信等をやっている方はiDeCoに乗り換えた方が断然お得になります。

ただし、投信等の商品を選択する場合は、元本割れするリスクがありますので十分理解が必要です。また、すべての商品が購入できるわけではないのでご自分にあった商品を取り扱っている拠出先を探してみてください。

積立に上限額がある!さかのぼっての積立も不可!

積立額には上限があります。僕のように企業年金のあるサラリーマンの場合は上限12,000円/月。その他下記のような分類になっています。

[memo title=”MEMO”]

自営業者・・・ 国民年金基金と合計で月6.8万円(年額81.6万円)

会社員(企業年金なし)・・・月2.3万円(年額27.6万円)

会社員(企業型DCのみ)・・・月2.0万円(年額24万円)

会社員(DB/企業型DC有り、DBのみ有り)・・・月1.2万円(年額14.4万円)

公務員等・・・月1.2万円(年額14.4万円)

専業主婦・・・月2.3万円(年額27.6万円)

[/memo]

また、さかのぼっての積立や一括積立等もできません。あくまでコツコツと。

ここまでがデメリットですが、ほとんどデメリットと呼べるようなものではありません。メリットの方がデカすぎてやらない理由にならないと思います。

それでは、いよいよ具体的なシミュレーションをしてみたいと思います。

企業年金ありのサラリーマンがイデコに入った場合のシミュレーション

39歳所得税率20%の僕の場合

[memo title=”39歳会社員の例”]毎月の掛金拠出額・・・12,000円

60歳までの加入月数・・・240ヶ月

掛金拠出合計・・・12,000円×240ヶ月=2,880,000円-①

負担手数料・・・43,937円-② ←SBI証券の場合

①−②・・・2,836,063円(運用元本)-③

所得税(20%)+住民税(10%)=30%

③×30=850,819円

[/memo]つまり20年間で約85万円がお得になるということです。

②の負担手数料には加入時のみに掛かる手数料として国民年金基金連合会への2,777円とSBI証券への1,080円、毎月の手数料として国民年金基金連合会への103円と事務委託先金融機関への64円の合わせて167円×42ヶ月が含まれます。

[alert title=”注意”]他の金融機関では、更に300円前後の運営管理手数料が掛かります。SBI証券などの一部のネット証券会社はここが無料なんです。[/alert]すごくないですか?20年間で85万円の運用損が出なければ確実に儲けというわけです。

しかも、このシミュレーションは、僕の所得が今後増えないことを前提に所得税を20%に設定していますが、将来、所得が増えて所得税率30%になった場合は、更に控除額が増える可能性があります。

おすすめの積立先はネット証券会社!

僕はこれまでご紹介してきたとおり、このiDeCo(イデコ)をSBI証券で始めることにしました。

先ほどの管理手数料を見てください。

SBI証券に限らずどこで始めたとしても確実に掛かる手数料として、国民年金基金連合会への2,777円の加入時手数料と毎月の手数料として同じく国民年金基金連合会への103円と事務委託先金融機関への64円の合わせて167円があります。某金融機関なんかだとこれに毎月305円程の管理手数料が加わります。先ほどと同様に計算してみると。

2,777円+(167円+305円)x240ヶ月=116,057円となりますね。これをSBI証券の②43,937円と比べてみると。

なんと管理手数料だけで約7万円もお得なんです。

他にも理由はありまして、僕はこれまで株式投資でSBI証券を使ってましたので口座を開く手間もなかったんです。

それと、運用商品が他と比べて充実しているので自分にあった商品を選ぶことができるためです。

人気の投信なんかも多数扱っているようですよ。

引用元SBI証券(旧SBIイー・トレード証券)-オンライントレードで株式・投資信託・債券を-

イデコはこんな人におすすめ

イデコがおすすめの方は、投資信託などに興味がある人でなおかつ長期投資しようと思っている人。

何度も言うようですが、証券会社で投資信託を積み立てるくらいだったらイデコを利用した方が断然お得です。

それと元本確保型でローリスクローリターンで健全に年金を貯めたいという人にもおすすめ。

元本確保型の運用先もありますので、ただ貯めるだけでも20年間で80万円以上のお金がお得になるので銀行に預けるなんてばかばかしいですよね。

idecoなら利息が年間20〜30%つくようなもんです。

こんなお得な金融商品はないですよね。

僕は、投資信託で遊びながら運用していこうかなと思ってます。今なら株高だし金利も低いから貯金にしといて株安債券安になったら逆にハイリスク商品に切り替えたいと考えてます。

イデコの始め方!

ではどうやったらイデコを始められるか。まずは、下記リンクから口座開設しましょう。

SBI証券で口座を開設する僕は小額投資の運用益が非課税になるNISAもオススメしたいので証券口座を作って、NISA口座とイデコを申し込むことをオススメしておきます。さらには、住信SBIネットバンクも開設予定なのでこれらを総合的に利用すればかなり便利になるはず。

加入時の注意点

- 事業主証明が必要なのでリーマンの方は勤め先に確認するのを忘れずに。

- 元本割れのリスクがありますのであくまでご自身の判断で。

イデコはこんな人にはおすすめしない!

専業主婦の方にはおすすめしません。なぜなら一番のメリットである所得控除が所得の無い専業主婦には享受されないからです。

年金を貯めるという意味ではメリットがあり、受け取る時にも減税メリットがあると言う方もいますが、それ以上にお得な投資先もありますので僕はおすすめしません。

なぜなら、お金というものは流動性が高い方がいいに決まっているからです。

流動性が高いというのはお金を自由に出し入れができることです。

「キャッシュ」すなわち現金が一番偉いのです。ですからよほどのメリットを享受できないのであれば流動性が低い個人年金はやらない方がよいと思います。

まとめ

僕は、この春からSBI証券でiDeCoを始めます。

月の投資額は上限の12,000円にする予定です。他にもNISAやビットコイン、金積立等もやろうかと考えてます。

今後も定期的に我が家の家計簿を公開します。

もしお時間がありましたらちらっとのぞいてみてください。

長い文章でしたが最後まで読んでいただきありがとうございました。

コメントを残す

コメントを投稿するにはログインしてください。